[推荐好友] [参展咨询] |

《联合早报》10月25日文章。是的,在最后一刻达成债务上限协议的美国又躲过一劫。然而,弥合理念和党派分歧的时间只剩下90天,美国债务炸弹的引信已变得越来越短。随着一个失能的美国政府逐渐滑向深渊,对中国这个美国最大的外国债权人来说,其中的利害关系太大了。

事情原本没有那么复杂。2000年时,中国只拥有价值约600亿美元的美国国债,约占美国3.3万亿美元债务的2%。但随后美国的负债规模暴涨到近12万亿美元(如果包括政府内部持有负债的话就达16.7万亿美元)。而中国占美国债务的比例也翻了五番,截至2013年7月达到近11%(1.3万亿美元)。

中国购买美国债券,是因为这符合其货币政策及它33年以来一直依赖的出口导向型增长。作为一个贸易盈余的储蓄者,中国自1994年以来就拥有大幅经常账户盈余,并逐渐积累到今天将近3.7万亿美元的巨额外汇储备。

中国把其中约60%的外汇储备重新注入以美元发行的美国政府债券,因为它希望限制人民币对美元这世界基准货币的升值幅度。如果中国不买那么多美元的话,人民币的汇率——自2005年中以来对美元已升值35%——将出现比现在更大的升幅,导致其竞争力和出口导向型增长受损。

然而,美国债务上限的乱局已经向中国发出了一个明确的信息——同时来的还有其他警报。后危机时代美国总需求的停滞状况——尤其是消费者需求——很可能持续,导致中国出口商无法在这个最大的出口市场中获取所需的支持。以美国为首的诋毁中国行为——这场两党之间互相指责的闹剧在2012年政治周期中达到了一个新的极端——依然是一个真实的威胁。而如今美国债券的安全和保障已经无法保证。经济的警钟很少如此响亮,现在正是中国做出明确反应的时候。

中国唯一的选择就是实现重新平衡。一系列内部因素——过量资源消耗、环境恶化及不断拉大的收入差距——都让人们质疑旧有的发展模式。而以美国为中心的一系列外部因素,也显示再平衡行动已经刻不容缓了。

再平衡会导致中国的盈余储蓄减少、外汇储备增加大幅放缓,其对美元资产似乎如饥似渴的需求也会减低。而减少对美国国债的购买完全符合这一转变的过程。在长期依赖中国解决自身财政问题后,美国或许得支付更高昂的价格来取得外部资本的供应。

近来,一些中国评论员大谈一个无可避免的“去美国化的世界”。对中国来说,这可不是一场实力竞赛。这应当被视为一个做出正确决定的有意识战略,因为它在未来数年也将面对自身增长和发展必须克服的难题。

美国也会发现,如何应对一个截然不同的中国是件同样紧迫的事。相互依存对双方来说从不是一个可持续的战略。中国只不过是首先意识到了这一点,而其源源不断购买美国国债的日子也会很快终结。

虽然最近一次美国债务违约的威胁警报已经解除,但这仅仅是暂时而已,因为另一场斗争很可能在明年年初美国政府债务上限再次调高时爆发。在欧洲,危机的根源来自于单一政治联盟的缺位,但美国的危机则表明政治联盟并不是根治危机的一副灵丹妙药;在欧元区,反对的声音主要来自需要重新筹钱偿还的债务是如何产生的,也就是说,它们是否与议定的债务上限相抵触;在美国,斗争的核心则是这些资金究竟将用在何处。两者的区别其实归根结底也不大,而且也都不应该。

在欧洲,危机的根源来自于单一政治联盟的缺位,但美国的危机则表明政治联盟并不是根治危机的一副灵丹妙药;在欧元区,反对的声音主要来自需要重新筹钱偿还的债务是如何产生的,也就是说,它们是否与议定的债务上限相抵触;在美国,斗争的核心则是这些资金究竟将用在何处。两者的区别其实归根结底也不大,而且也都不应该掩盖了真正的危机:一个高公共负债时代下的民主自我治理问题。

1773年,一群所谓“自由之子”在波士顿倾茶事件中喊出了这样一句口号:“无代表,不纳税”。而美国的建立者们也很清楚地认定,对预算的立法管制是民主治理的一大关键支柱。

在大多数发达国家,税款依然是政府收入的主要来源,但债务融资所扮演的角色也在不断扩大。随着经济的发展,政府总支出(包括征税行为)超出总收入时,为旧债务重新融资的需求也不断扩大。

通往大规模高流动性国际债务市场的广阔渠道,使得政策制定者们得以绕过某些最具挑战性的治理问题。比起处理那些关于如何分配有限资源的棘手问题,政府似乎觉得自己可以独占全部好处:一面维持低税率,一面依赖充足的债务融资来取悦选民。但不断增大的债务负担表明,这种形式已经走到了尽头。

过度依赖债务融资已经腐蚀了民主的基本原则,因为政府财政逐渐由还债时间表决定,而非取决于选举周期。在经济增长时,债务融资可以让人轻易逃避那些艰难选择,一旦经济出了问题,债主们以及那些在违约预期中得利的人,就可以把自己的意愿强加在任何人身上。

这个力量来自于债务的本质。税款是政府对其公民财政预期的准权益要求。在提税方面获得大多数公民的共识是极难办到的事,并随着资本流动缩小了税基引发各国政府争相降低税率而变得越来越困难。

相比之下,债务是一个答应偿还的契约承诺,但债主们大多都不知道这些钱都花到哪里去了。在一个民主政体中创设切实可行的体系去管理公共负债是相当困难的。目前提供的机制是一个以协议为基础、符合宪法的法定债务上限,以GDP的特定比率为限,或者像美国那样基于名义条款。

欧洲的经验表明,以协议为基础的债务上限基本上没什么强制力。但正如美国最近这次僵局所体现的那样,在对外部债务融资的需要增加的情况下,拥有有效否决权的少数派可以在经济不景气时滥用法定债务上限。

事实上,在债务融资腐蚀自我管治方面,为党派利益而滥用债务上限的行为变得越来越常见。问题在于民主体制还未找到有效管理债务的方法。永不加税的承诺导致美国只能依赖债务融资——更可怕的是,依赖于那些时刻准备否决再融资的人。

万盛动态

万盛动态 2018年泰国国际照明展览会开展时

2018年泰国国际照明展览会开展时间11月8日-11月10日,英文名称为Thailand Lighting Fair 2018,

2018年泰国国际照明展览会开展时

2018年泰国国际照明展览会开展时间11月8日-11月10日,英文名称为Thailand Lighting Fair 2018,

中东(迪拜)国际城市、建筑和商

一.【英文名称】Light MIDDLE EAST 二.【展会时间】2013年10月7-9日 三.【展会地点】中东迪拜 四

中东(迪拜)国际城市、建筑和商

一.【英文名称】Light MIDDLE EAST 二.【展会时间】2013年10月7-9日 三.【展会地点】中东迪拜 四

第22届波兰国际照明设备展览会(

展会时间: 2014年2月26日28日 展会地点: 波兰 华沙国际展览中心 展会周期: 一年一届 【展品范

第22届波兰国际照明设备展览会(

展会时间: 2014年2月26日28日 展会地点: 波兰 华沙国际展览中心 展会周期: 一年一届 【展品范

2014年北京国际供热通风空调、卫

展会日期:2014年5月13-15日 展览地点:中国北京 中国国际展览中心新馆, 展览面积:85,000平方

2014年北京国际供热通风空调、卫

展会日期:2014年5月13-15日 展览地点:中国北京 中国国际展览中心新馆, 展览面积:85,000平方

2014年(马来西亚)亚洲绿色照明

展会名称:2014年(马来西亚)亚洲绿色照明展览会 英文名称:ECOLIGHT ASIA 2014 展会时间:2014

2014年(马来西亚)亚洲绿色照明

展会名称:2014年(马来西亚)亚洲绿色照明展览会 英文名称:ECOLIGHT ASIA 2014 展会时间:2014

2014法国里昂国际灯饰展 法国唯

展会时间:2014年05月20-22日 展会地点:法国 里昂 展馆名称:法国里昂EUREXPO展览中心 中国组展

2014法国里昂国际灯饰展 法国唯

展会时间:2014年05月20-22日 展会地点:法国 里昂 展馆名称:法国里昂EUREXPO展览中心 中国组展

2014年9月新加坡亚洲照明科技展

一.【展会名称】2014年新加坡亚洲照明科技展 二.【展会时间】2014年4月22-24日 三.【展会地点】

2014年9月新加坡亚洲照明科技展

一.【展会名称】2014年新加坡亚洲照明科技展 二.【展会时间】2014年4月22-24日 三.【展会地点】

2014年土耳其伊斯坦布尔国际照明

展会名称:2014年土耳其伊斯坦布尔国际照明、电力电工技术展展览会 英文名称: LIGHTTECH ISTANB

2014年土耳其伊斯坦布尔国际照明

展会名称:2014年土耳其伊斯坦布尔国际照明、电力电工技术展展览会 英文名称: LIGHTTECH ISTANB

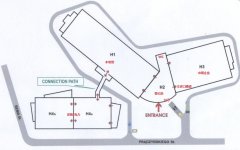

波兰国际照明设备展览会总展馆方

波兰国际照明设备展览会开展地点为

波兰国际照明设备展览会总展馆方

波兰国际照明设备展览会开展地点为

巴西圣保罗国际照明电气及灯具展

展会时间: 2014年4月24-28日 展会

巴西圣保罗国际照明电气及灯具展

展会时间: 2014年4月24-28日 展会

2014年香港国际春季灯饰展优惠政

为了加大推广2014年香港国际春季灯

2014年香港国际春季灯饰展优惠政

为了加大推广2014年香港国际春季灯

2013年南非国际灯具展

南非位于非洲大陆最南端,素有“彩

2013年南非国际灯具展

南非位于非洲大陆最南端,素有“彩